Kronekursen:

Norges Banks pedagogiske utfordring

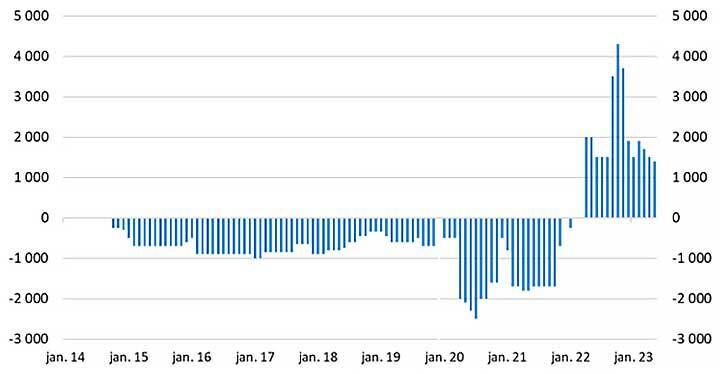

Norges Banks salg av norske kroner har fått stor oppmerksomhet den siste tiden, mye fordi disse har sammenfalt i tid med at kronekursen har svekket seg markert.

Som Norges Bank flere ganger har understreket, henger kronesalgene sammen med et rent vekslingsoppdrag fra Finansdepartementet og må følgelig holdes strengt adskilt fra alt som har med pengepolitikk å gjøre. Like fullt representerer den såkalte petroleumsfondsmekanismen en betydelig pedagogisk utfordring.

Bakgrunn

Den

norske kronen har svekket seg bredt og markert det siste året. Tradisjonelle hoveddrivere

av kronekursen som rentedifferansen mot utlandet, olje- og gasspriser, samt

usikkerheten i finansmarkedene, synes å kunne forklare mye av utviklingen, men

ikke hele. Jakten på forståelse har gitt rom for alternative forklaringer. Blant

annet har økt politisk uforutsigbarhet i Norge, det grønne skiftet og Norges

Banks kronesalg blitt løftet fram som potensielle forklaringsfaktorer. Det er

ikke lett å si hvilke av disse som har størst og minst betydning, langt mindre kvantifisere

de ulike effektene. Trolig skyldes den svake kronekursen summen av en rekke

faktorer som nå peker i disfavør av den norske kronen. Det som imidlertid har

vist seg åpenbart i diskusjonen, er at det hersker en del misforståelser rundt

de pågående kronesalgene til sentralbanken.

Petroleumsfondsmekanismen

Dersom man ser bort fra statens (netto) inntekter fra petroleumssektoren, er de

samlede utgiftene i det norske statsbudsjettet hvert år større enn de samlede

inntektene. Differansen kalles oljekorrigert budsjettunderskudd, og forteller

hvor mye «oljepenger» staten må bruke for å balansere ut budsjettet. Mens

statsbudsjettet er i norske kroner, kommer statens inntekter fra

petroleumsvirksomheten både i utenlandsk valuta og norske kroner. Inntektene i

norske kroner består hovedsakelig av skatter og utbytte fra

petroleumsselskapene. Dersom disse kroneinntektene alene ikke er store nok til

å dekke det oljekorrigerte budsjettunderskuddet, består Norges Banks

vekslingsoppdrag i å skaffe de kronene som mangler ved å selge deler av statens

valutainntekter. I slike år er dermed Norges Bank kjøper av norske kroner på

vegne av staten, slik situasjonen var i årene 2014 til og med 2021.

Et

energimarked i ubalanse

I

kjølvannet av Russlands invasjon av Ukraina skjøt energiprisene i taket, og den

norske stat hadde enorme petroleumsinntekter i 2022. Inntektene i norske kroner

alene, var langt høyere enn det oljekorrigerte budsjettunderskuddet. Staten

hadde følgelig en betydelig mengde kroner til overs, som skulle overføres til vår

felles sparegris, Statens Pensjonsfond Utland (SPU). Siden SPU utelukkende

investerer i utlandet, må de imidlertid først veksles om til utenlandsk valuta.

Vekslingene gjennomføres av Norges Bank, som i gjennomsnitt solgte 1,8

milliarder norske kroner hver virkedag i 2022. Sentralbankens

kronetransaksjoner skiftet altså ikke bare fortegn og ble mangedoblet i

størrelse dette året, men det skjedde i en tid hvor den norske kronen allerede

viste klare svakhetstegn som følge av andre forhold.

Den

pedagogiske utfordringen

Norges

Bank fremholder at kronesalgene deres må ses i sammenheng med petroleumsselskapenes

egne valutatransaksjoner. Det er nemlig slik at disse selskapene primært har

sine inntekter i utenlandsk valuta og derfor må kjøpe norske kroner for å

betale skatt til den norske staten. Når Norges Bank senere selger deler av

disse kronene igjen, er sentralbankens poeng at effekten av salgene bare

utligner effekten på kronekursen fra den gangen de ble kjøpt. Det som over tid

bestemmer hvor mye kroner som netto blir kjøpt som en del av denne mekanismen, og

som dermed har langsiktig effekt på kronekursen, er statens bruk av oljepenger.

Alt annet blir bare vekslet fram og tilbake igjen.

Selv om dette er riktig sett fra et teoretisk ståsted, er det ikke slik at mekanismen er uten utfordringer. For det første er det ikke slik at petroleumsselskapenes kjøp av norske kroner og Norges Banks salg av norske kroner sammenfaller i tid. Avhengig av markedsforholdene på kjøps- og salgstidspunktet, trenger dermed heller ikke nettoeffekten på kronekursen å være lik null. Videre annonserer Norges Bank til markedet på forhånd hvor mye kroner de skal kjøpe eller selge, noe som åpenbart er fornuftig ut fra deres hensyn til transparens og forutsigbarhet. Petroleumsselskapenes kjøp ikke annonseres til markedet på samme måte. På den måten er signaleffekten og den pedagogiske utfordringen som ligger i dette, betydelig. Ikke minst gjelder det ovenfor internasjonale investorer, som sitter lenger unna og kan tenkes å oppleve Norges Bank som et godstog i et usikkert marked med begrenset appetitt for norske kroner.

Mulige

løsninger

Enkelte

fremholder at utfordringen rundt Norges Banks kronetransaksjoner ville vært

løst om petroleumsselskapene betalte sin skatt i utenlandsk valuta og ikke

norske kroner. I så fall ville Norges Bank hvert år måtte kjøpe alle de norske

kronene som staten trenger for å dekke det oljekorrigerte underskuddet på

statsbudsjettet. Det spørs imidlertid hvor ønskelig dette er i en tenkt

situasjon hvor den norske kronen oppleves som «for sterk» og truende for norsk

konkurranseevne.

Om noe kan en petroleumsskatt i utenlandsk valuta eventuelt kombineres med at staten finansierer budsjettunderskuddet ved å utstede statsgjeld i norske kroner. På denne måten elimineres behovet for at sentralbanken må gjøre slike vekslinger i egen valuta. Kanskje kan det også bidra til et mer velfungerende norsk statspapirmarked. Enn så lenge kan vi i alle fall konstatere at både lavere olje- og gasspriser, samt økt oljepengebruk i Revidert Nasjonalbudsjett, trekker i retning av lavere kronesalg fra sentralbanken i tiden som kommer.

Kristian Tafjord er Seniorøkonom i Sparebanken Møre. Han har en Mastergrad i Samfunnsøkonomi fra Universitetet i Oslo og har erfaring blant annet som analytiker og valutatrader i Norges Bank, samt ulike roller i det Ålesundsbaserte rådgivnings- og investeringsselskapet Converto AS.